a cura di Diego Begnozzi e Andrea Sciotto

Fra le varie cose che sono successe nell’ultimo mese in Europa, una che in tempi normali avrebbe catalizzato l’opinione pubblica per una settimana è l’instaurazione di una dittatura in Ungheria.

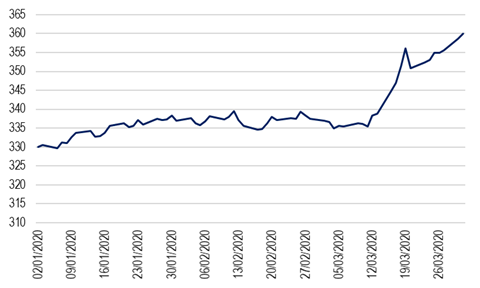

Invece, al netto di tweet deliranti e dell’ormai abituale silenzio dei vertici europei, si è parlato poco di Ungheria. Ed è un peccato, perché ci sarebbero tanti spunti di riflessione che varrebbe la pena approfondire. Uno dei più interessanti, dal punto di vista economico, è questo che vedete nel grafico.

Il grafico mostra l’andamento negli ultimi tre mesi del tasso di cambio fra fiorino ungherese ed euro. Si vede come la curva inizi a salire da metà marzo, per arrivare al culmine quando Orban fa il colpo di mano. È lecito aspettarsi un ulteriore prosecuzione di questo trend nei prossimi giorni, a seguito di un’ulteriore svalutazione del fiorino.

Qua però bisogna fare non uno ma tre passi indietro: cos’è un tasso di cambio? Come e perché si modifica? Cosa vuol dire quando la curva sale e che impatti genera?

Il tasso di cambio è, banalmente, l’ammontare di monete estere che si riceve in cambio di una moneta nazionale.

Disclaimer #1: uso “nazionale” ed “estero” non perché sia l’unico tasso di cambio esistente, ma perché così rende l’argomentazione più comprensibile. Disclaimer #2: il tasso di cambio può essere espresso come “quanti fiorini per un euro” o “quanti euro per un fiorino”. Nell’articolo usiamo sempre la prima definizione. Il discorso, ovviamente, non cambia utilizzando l’una o l’altra.

Economicamente parlando, il tasso di cambio è il prezzo relativo di due monete: quanti fiorini servono per comprare un euro?

I tassi di cambio, intesi come prezzi, seguono le usuali dinamiche di domanda e offerta: se la domanda di un bene sale (ad esempio tutti vogliono investire in Ungheria, e quindi c’è tanta domanda di fiorini), il suo prezzo salirà e serviranno più euro per comprare un fiorino (e in questo caso di parla di apprezzamento). Viceversa, se la domanda di fiorini si riduce il prezzo calerà e serviranno meno euro per comprare un fiorino (cioè un deprezzamento).

In realtà, al mondo esistono due tipologie di sistemi di cambi: il regime a cambi variabili di cui abbiamo discusso finora, e il regime a cambi fissi in cui i tassi di cambio sono, per l’appunto, fissi, e non rispondono a logiche di mercato (volendo essere pignoli, in realtà non sempre sono fissi fissi, ma talvolta si permette una la variazione all’interno di bande predefinite. Ora, non addentriamoci nei sofismi e consideriamoli fissi). Tuttavia, nella stragrande maggioranza dei casi i regimi di cambio sono variabili: i cambi fissi attualmente adottati sono o fra valute appartenenti a paesi fortemente integrati (come il cambio Euro-corona danese, o Euro-lev bulgaro) o fra un un’economia emergente e una valuta di riferimento a livello internazionale, tipicamente il dollaro o la sterlina. Per questo motivo, in questo articolo parleremo fondamentalmente di tassi di cambio variabili.

Dopo quest’introduzione tecnica, possiamo tornare al grafico dell’Ungheria e parlarne in maniera più precisa. La curva, nell’ultimo mese, è salita: servono più fiorini per comprare un Euro. Siamo quindi in un caso di deprezzamento, innescato probabilmente dalla perdita di fiducia nell’economia ungherese da parte degli investitori esteri. Gli investitori esteri in Ungheria pensano che Orban farà più danni che altro, quindi scelgono di disinvestire e/o di portare fuori i capitali. Per spostare un’attività in Ungheria – denominata in fiorini – all’Italia bisogna vendere i fiorini e comprare Euro: se lo fanno in tanti si genera una riduzione della domanda complessiva di fiorini, che porta al deprezzamento.

Questa non è l’unica causa possibile di un deprezzamento: i tassi di cambio sono fortemente influenzati dalla politica monetaria e, in misura minore, dall’economia reale. Ad esempio, se una Banca Centrale alza il suo tasso d’interesse solitamente attrae capitali esteri (che vanno ad investire nel Paese in questione, visto che a maggiori tassi d’interesse potrebbero corrispondere maggiori rendimenti), generando quindi un aumento della domanda di moneta che ne provoca l’apprezzamento. Di contro, l’abbassamento dei tassi d’interesse porta a un deprezzamento. In questo caso, comunque, la Banca Centrale Ungherese non ha fatto niente: i tassi d’interesse sono fissi, l’unica cosa che è cambiata è stata la percezione degli investitori che ha innescato la fuga di capitali e, quindi, il deprezzamento.

È ora lecito chiedersi: ma questo deprezzamento è un bene o un male?

Come abbiamo già discusso parlando del deprezzamento della sterlina in seguito a Brexit, la risposta è “dipende”.

Il deprezzamento, da punto di vista dell’Ungheria, rende più costose le importazioni (servono più fiorini per comprare la stessa quantità di beni italiani) e rende più vantaggiose le esportazioni (esportando la stessa quantità di beni ricevo un uguale ammontare di Euro, che però vengono convertiti in più fiorini). L’elemento dirimente, quindi, è se sono maggiori i vantaggi dell’export rispetto ai danni sull’import.

I (finti, incerti e complessi) vantaggi del deprezzamento sono il fiore all’occhiello delle teorie monetarie del filone no euro. L’idea – piuttosto grossolana – è che l’uscita dall’Euro e l’introduzione di una moneta nazionale (chiamiamola Pontidio) porterebbe ad un immediato deprezzamento che sarebbe benefico per la bilancia commerciale del Paese (volendo nuovamente essere pignoli, la parola che loro usano è “svalutazione”, che si applica a regimi di cambi fissi, ed è quindi decisa a livello di politica monetaria. Il deprezzamento, come abbiamo visto, può essere frutto di politiche monetarie, ma anche di risposte del mercato).

Ora, i casi sono due. O ad ogni deprezzamento della moneta nazionale si sta meglio, e quindi il fatto che il mondo intero non lo faccia sistematicamente è l’ennesima prova che ogni persona al di là delle Alpi è un idiota, o forse non è vero che il deprezzamento porta sempre benefici.

Long story short: la svalutazione competitiva, ovvero l’idea che un deprezzamento (o una svalutazione) porti benefici all’economia nazionale, è una storiella che gli economisti e i no euro si raccontano, senza nessuna base empirica.

Galleria degli orrori: cercate “svalutazione competitiva su Google”.

Ci sono numerose evidenze empiriche a sostegno dell’inesistenza della svalutazione competitiva (questa, ad esempio). La ragione è piuttosto intuitiva: nessun Paese è autarchico e i flussi manifatturieri sono ormai estremamente integrati a livello internazionale. Pensate a cosa succederebbe in Italia il giorno successivo all’introduzione del Pontidio e alla sua svalutazione. Come prima cosa, l’elettricità inizierebbe a costare di più (ne importiamo una parte significativa, e con il deprezzamento servono più Pontidi per comprare la stessa quantità di corrente). Idem per il petrolio e il gas naturale. Stesso dicasi per tutti i prodotti non presenti in Italia e che dobbiamo importare (ad esempio, sapete che importiamo la metà del grano che mangiamo?)

Le imprese che esportano guadagnerebbero di più, certo. Se però queste importano materie prime e componenti il vantaggio è più sfumato: paghi di più per comprare dei materiali, che utilizzi per produrre delle cose che venderai ad un maggior prezzo. Di nuovo, l’esito finale dipenderà da quale variazione sarà maggiore.

Gli unici soggetti a beneficiare sicuramente di un deprezzamento sono quelli che vendono all’estero senza però acquistare nessun bene importato (e vi sfido a trovare un ciclo produttivo in Italia che, da un capo all’altro della filiera, sia totalmente autoctono).

Insomma, anche in questo caso non esistono risposte facili a domande complesse. Dire a priori “il deprezzamento è un bene” o “il deprezzamento è un male” è piuttosto semplicistico, e non permette di cogliere l’infinita gamma di sfumature che la politica monetaria comporta. Ci sono almeno due elementi cruciali da considerare: da dove nasce il deprezzamento? Come si inserisce il paese in questione all’interno dei flussi commerciali e delle catene di produzione?

Se il deprezzamento è originato da una fuga di capitali perchè il Paese sta andando a sfasciarsi (come è successo ora in Ungheria e com’era successo in Turchia dopo il fallito golpe), la bilancia commerciale passa tranquillamente in secondo piano rispetto ai problemi che hanno portato al deprezzamento stesso, che diventa quindi una conseguenza e non una causa. Viceversa, se il deprezzamento è voluto e pensato a livello centrale, si potrebbe iniziare a discutere dei suoi effetti, consapevoli però che per la stragrande maggioranza delle economie – Italia in testa – un deprezzamento sarebbe praticamente ininfluente, se non addirittura dannoso.

Ecco la lista delle puntate di Il valore dei soldi:

1. Parole

2. Il lavoro di Draghi

3. Il prezzo del movimento dei prezzi

4. Un’incompetente alla guida della BCE

5. Blocca i contagi, close the spreads!

6. Chi siete? Dove andate? Un fiorino!

7. In marcia verso un’economia di guera?

8. MESsage in a bottle