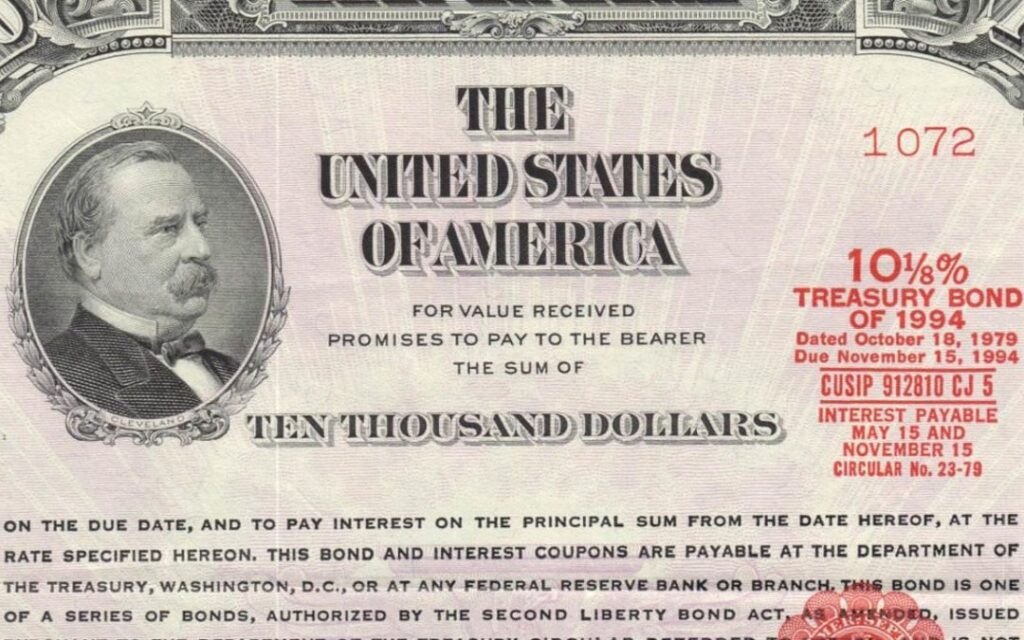

Parlare di finanza sostenibile può risultare un ossimoro. I grandi istituti di credito sono tra i maggiori finanziatori di energia fossile e armamenti. Esistono però strumenti basati sui principi finanziari del rendimento obbligazionario e dei tassi di interesse che permettono di investire in aziende, enti non profit e fondi. L’intento è quello di generare un impatto sociale accanto ad un guadagno monetario. Si chiamano Social Impact Bonds (SIB) e sono i protagonisti del primo capitolo della rubrica “Finanza sostenibile for dummies“.

Nel condurre le sue ricerche, lo psichiatra americano Milton H. Erickson ha evidenziato come il cervello non distingue tra la realtà e un’ottima visualizzazione. Le rappresentazioni mentali rispondono alle stesse leggi delle percezioni reali, e in effetti il cervello funziona in larga misura per immagini. La nostra mente ha delle proprietà complesse e affascinanti per cui ad alcuni concetti associamo automaticamente determinate figure, personaggi o simboli. Se parliamo di psicologia, la prima immagine che visualizziamo è un cervello con le sue sinapsi. La parola matematica ci fa pensare immediatamente a un numero o a un pi greco. Il termine finanza è associato, a seconda dei punti di vista e delle coordinate geografiche, al toro di Wall Street o al dito medio in Piazza Affari.

Forse è per questo motivo che se leggiamo di finanza sostenibile, non ci è ben chiaro cosa si intende. Sembra a tutti gli effetti un’espressione contraddittoria e che non genera alcuna immagine chiara nella nostra mente. Se la digitiamo su Google, la ricerca produrrà la più scontata e prevedibile illustrazione della green economy: dei bulbi che germogliano dalle monete.

Per cambiare l’immaginario che si ha di questo concetto ancora poco noto, The Pitch ha creato una rubrica chiamata “Finanza sostenibile for dummies”. Questa guida non ha la pretesa di insegnare i modelli di matematica finanziaria ai lettori, ma semplicemente far conoscere una realtà alternativa che ha molti aspetti ancora da esplorare ed è allo stesso tempo utile. Tutti infatti dobbiamo più o meno avere a che fare con il denaro, ma gli utilizzi che se ne fanno possono comportare ripercussioni differenti sulla società e sul pianeta.

Questo primo articolo è dedicato ai Social Impact Bond (SIB), uno strumento interessante che nel tempo ha appassionato anche i meno avvezzi al trading e alle formule di Excel.

Cosa sono i Social Impact Bond

I SIB nascono dal fenomeno dell’innovazione sociale applicata al mondo finanziario. Semplificando, l’innovazione sociale si può descrivere come l’utilizzo di nuovi modelli di sviluppo che mettono al centro il benessere della collettività anziché il profitto, con questi ultimi due aspetti non necessariamente in contrapposizione. Anzi, sebbene le innovazioni sociali si adattino meglio ai settori non profit, un’innovazione sociale valida dovrebbe creare anche condizioni di benessere economico e possibilità di remunerazione. Da questa premessa è nata l’idea dell’impact investing, un trend che si è sviluppato negli ultimi dieci/quindici anni grazie ad investimenti in aziende, enti e fondi il cui intento è quello di generare un impatto sociale accanto a un guadagno monetario. Ad oggi è tra i fenomeni finanziari in crescita più rilevanti e il suo valore complessivo è aumentato drasticamente da 4,3 miliardi di dollari nel 2011 a 715 miliardi nell’aprile del 2020 [fonte: Barron’s1].

Come funzionano

Da un punto di vista operativo, i SIB sono stati concepiti per aumentare gli investimenti privati nel finanziamento di soluzioni innovative, al fine di ridurre costi e rischi dei governi. La remunerazione del capitale investito tramite questi strumenti finanziari è connessa al raggiungimento di un determinato risultato sociale. In un modello di Social Impact Bond realizzato correttamente, il raggiungimento del risultato sociale previsto produrrà un risparmio per la pubblica amministrazione e di conseguenza un margine che potrà essere utilizzato per la remunerazione degli investitori.

Il primo Social Impact Bond: il PSIB

Il primo SIB è stato lanciato nel 2010 a Peterborough, città inglese del Northamptonshire, dove ha sede un grande istituto penitenziario. Il titolo, emesso dall’ente non profit Social Finance con il nome di Peterborough Social Impact Bond (PSIB), ha raccolto 5 milioni di sterline da investitori privati ed aveva lo scopo di ridurre il tasso di recidiva tra i detenuti condannati a breve termine che si trovavano nel carcere. Le risorse hanno finanziato progetti di sostegno a due gruppi di 1.000 detenuti per un periodo fino a 12 mesi dopo il rilascio. L’impegno è stato volontario ma l’intera popolazione carceraria è stata inclusa nella misurazione dei risultati svolta ad anni di distanza dall’iniziativa. Nel luglio 2017, il ministero della Giustizia britannico ha annunciato che il PSIB aveva ridotto del 9% la recidiva di reati per condanna breve rispetto alla media nazionale, un dato che ha permesso al governo di Londra di risparmiare grandi quantità di denaro pubblico. La riuscita del progetto, che ha superato l’obiettivo prefissato dal ministero del 7,5%, ha consentito agli investitori di ricevere in un unico pagamento il valore nominale del titolo oltre a un rendimento di poco superiore al 3% annuo per il periodo di investimento.

Una nuova visione di finanza

Negli ultimi anni i SIB hanno contribuito a creare un nuovo paradigma di responsabilità e sostenibilità degli investimenti, con lo scopo di ottimizzare rischi e benefici non solo in termini finanziari ma anche dal punto di vista dell’impatto sociale. Questo nuovo concetto differisce sia dalla finanza tradizionale sia dalla classica filantropia, e molti studi hanno ricercato le origini di questa nuova corrente finanziaria.

In primo luogo, è stata dimostrata una spiccata sensibilità sociale delle nuove generazioni, alla ricerca di uno scopo più profondo del mero guadagno monetario e con un forte desiderio di realizzare un miglioramento sociale mediante attività di investimento. In secondo luogo, sono gli stessi investitori istituzionali a guidare questa rivoluzione. Banche commerciali e fondi pensione, spesso spinti dalle pressioni di clienti e azionisti, sono sempre più alla ricerca di opportunità di progetti sociali da affiancare ai ritorni finanziari. Infine, si è palesata la difficolta da parte delle pubbliche amministrazioni a far fronte al finanziamento di molti beni e servizi pubblici. Ciò ha comportato l’introduzione di un insieme sempre più diversificato di incentivi governativi per attirare capitali verso iniziative sociali che, se un tempo avrebbero fatto affidamento su contributi pubblici e tradizionali titoli di stato, oggi possono essere finanziate da privati con l’utilizzo dei SIB.

La facilità di utilizzo e la sensazione di fare qualcosa di utile per la società sono dunque gli aspetti chiave del successo di questo nuovo strumento. Tuttavia, nonostante la diffusione di questa nuova modalità di investimento, i grandi mercati finanziari sono ancora lenti nell’abbracciare il fenomeno dell’impact investing. Sia nel settore pubblico che in quello privato, sebbene vi sia abbondanza di mezzi finanziari e di domanda di nuovi strumenti per affrontare grandi sfide come le migrazioni di massa, il cambiamento climatico e la riqualificazione dei lavoratori disoccupati, sono ancora pochi gli operatori che decidono di emettere Social Impact Bond o di impegnarsi in tematiche sociali. Ciò è dovuto in parte al forte scetticismo che esiste nei confronti dell’impact investing circa il raggiungimento congiunto di impatto sociale e tassi di rendimento finanziario equivalenti a quelli di mercato. Malgrado molti sostengano che questa sia ancora l’eccezione piuttosto che la norma, esistono molti esempi di investimenti a impatto sociale che forniscono con successo un tasso di rendimento del 10-15%, in linea con gli andamenti delle principali piazze finanziarie mondiali.

Un diverso modello di investimento?

A questo punto è lecito domandarsi se nella pratica esiste davvero un modo diverso di investire il proprio denaro. La risposta è che dalle esperienze e le ricerche fin qui svolte sembrerebbe proprio di sì. Ad oggi esistono più di 89 SIB emessi in tutto il mondo, con un valore complessivo di oltre 300 miliardi di euro. E’ relativamente semplice investire in obbligazioni sociali tramite alcune delle principali banche mondiali (HSBC, Santander, Unicredit, ed altre) e i loro tassi di interesse non sono molto inferiori a quelli delle comuni obbligazioni di rating BBB- (investment grade). Attenzione però agli inganni. Non è raro incappare in operazioni di mero green e social washing da parte degli istituti bancari, che creano fondi e strumenti di investimento socialmente utili come copertura per il finanziamento di settori altamente dannosi come quello degli armamenti o dell’estrazione di energia fossile. Per questo è sempre consigliato fare ricerche approfondite sulle politiche di credito delle banche, fornendosi anche di enti e organizzazioni senza scopo di lucro. Uno di questi è Mighty Deposit, un sito comparativo indipendente che ha l’obiettivo di informare gli utenti su cosa fanno le banche con i propri soldi e confrontare tutte le possibili alternative maggiormente sostenibili.

Bibliografia

[1] Norton L. (2020). Impact-Investing Market Expands to $715 Billion, Survey Says. Sustainable investing. Barron’s.

- Caulier-Grice, J., Davies, A., Patrick, R., Norman W. 2012b. Social innovation Practices and Trends. Part II. The Young Foundation. A deliverable of the project: “The theoretical, empirical and policy foundations for building social innovation in Europe” (TEPSIE), European Commission – 7th Framework Programme, Brussels: European Commission, DG Research.

- European Commission (Enterprises and Industry), (2010). This is European Social Innovation. Belgium.

- European Commission, (2017). Vision and trends of Social Innovation for Europe.

- MacCallum D., Moulaert F., Hillier J., Vicari Haddock S. (2009). Social Innovation and Territorial Development. Ashgate Publishing.

- Mulgan G., Tucker S., Ali R., Sanders B. (2007). Social Innovation: what it is, why it matters, how it can be accelerated. Oxford Said Business School.

- Nicholls A., Simon J., Gabriel M. (2015). New Frontiers in Social Innovation Research.

- Westley F., Antadze N. (2010). Making a Difference: Strategies for Scaling Social innovation for Greater Impact. The Innovation Journal: The Public Sector Innovation Journal.